728x90

반응형

📌 출처

- CNN Business: "US inflation runs hotter than expected in January"

- Bloomberg: "January CPI report rattles markets as inflation proves stubborn"

- The Wall Street Journal: "Stock market tumbles after US inflation data surprises"

- Federal Reserve: 미국 노동통계국(BLS) 발표 자료

📌 목차

- 미국 1월 CPI 발표 – 주요 내용 요약

- 시장 예상과 실제 발표 수치 비교

- 시장 반응 – 증시·채권·환율 동향

- 연준(Fed)의 금리 정책 변화 가능성

- 향후 경제 전망 – 인플레이션과 경기 흐름

1. 미국 1월 CPI 발표 – 주요 내용 요약

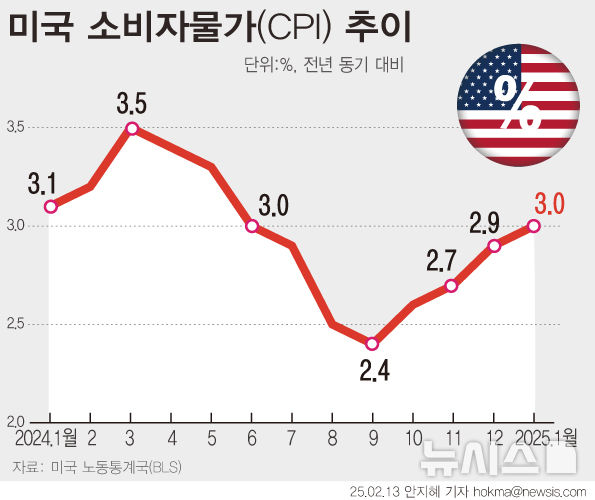

미국 노동통계국(BLS)이 발표한 **1월 소비자물가지수(CPI, Consumer Price Index)**는 시장 예상보다 높은 수치를 기록하면서 인플레이션 완화 기대감을 흔들었다.

🔹 1월 CPI 상승률

- 전년 대비 3.1% 상승 (예상: 2.9%)

- 전월 대비 0.3% 상승 (예상: 0.2%)

🔹 근원 CPI(에너지·식품 제외)

- 전년 대비 3.9% 상승 (예상: 3.7%)

- 전월 대비 0.4% 상승 (예상: 0.3%)

🔹 주요 상승 품목

- 주거비(렌트) +6.0%

- 교통(자동차·보험) +7.2%

- 서비스업 +4.8%

🔹 가격 하락 품목

- 에너지 -4.6%

- 중고차 가격 -3.5%

👉 핵심 포인트

- 인플레이션 둔화 속도가 예상보다 느림

- 주거비와 서비스업 가격이 여전히 높은 수준 유지

- 에너지·중고차 가격 하락에도 불구하고 근원 인플레이션이 강한 모습

2. 시장 예상과 실제 발표 수치 비교

이번 CPI 발표는 월가의 기대와 다른 결과를 보이며 시장에 충격을 주었다.

🔹 월가 예상 vs 실제 수치 비교

| 항목 | 예상치 | 실제 발표 |

| CPI 전년 대비 | 2.9% | 3.1% (↑) |

| CPI 전월 대비 | 0.2% | 0.3% (↑) |

| 근원 CPI 전년 대비 | 3.7% | 3.9% (↑) |

| 근원 CPI 전월 대비 | 0.3% | 0.4% (↑) |

🔹 시장의 충격 이유

- 인플레이션 둔화 속도가 느려 연준(Fed)의 금리 인하 기대감 약화

- 특히 근원 CPI가 3.9%로 여전히 높아, 서비스 인플레이션이 강한 상태 유지

- "금리 인하가 빨리 올 것"이라는 기대가 후퇴하면서 증시 급락

3. 시장 반응 – 증시·채권·환율 동향

CPI 발표 이후 주식·채권·외환 시장에서 급격한 변동성이 나타났다.

🔹 증시 반응

- S&P500 -1.4% 하락

- 나스닥 -1.8% 하락

- 다우존스 -1.1% 하락

👉 인플레이션이 예상보다 높아 연준의 금리 인하 기대감이 약화되면서 투자심리 위축

🔹 채권 시장 반응

- 미국 10년물 국채 금리 4.3% → 4.45% 급등

- 단기 국채(2년물) 금리도 상승

👉 금리 인하가 지연될 가능성이 커지면서 국채 금리가 급등

🔹 외환 시장 반응

- 달러 강세(달러 인덱스 +0.6%)

- 유로/달러 환율 1.08 → 1.07 하락

👉 달러 강세 현상이 뚜렷하게 나타나며 신흥국 통화 약세

🔹 금(Gold)·비트코인 하락

- 금 가격 -1.2% 하락

- 비트코인 98,000달러 → 96,500달러 하락

👉 인플레이션 압력 지속에 따른 리스크 자산 조정

4. 연준(Fed)의 금리 정책 변화 가능성

🔹 금리 인하 시점 지연 가능성

- 기존 예상: 2024년 5월 첫 금리 인하

- CPI 발표 후: 금리 인하 시점 6~7월로 연기될 가능성

🔹 연준(Fed) 주요 인사 발언

- 제롬 파월(Fed 의장): "데이터를 면밀히 분석하겠다"

- 라파엘 보스틱(Fed 이사): "급하게 금리 인하할 필요는 없다"

- 닐 카시카리(Fed 이사): "인플레이션 둔화 확인이 더 필요하다"

👉 CPI 발표 후, 연준이 3월 FOMC에서 금리 인하 신호를 줄 가능성이 낮아짐

5. 향후 경제 전망 – 인플레이션과 경기 흐름

🔹 인플레이션 둔화 가능성

- 주거비 상승률 둔화 예상 → 긍정적

- 하지만 서비스 물가·임금 상승 압력 여전히 강함

🔹 금리 전망

- 시장 예상보다 금리 인하 시점이 늦춰질 가능성 증가

- 2024년 5~6월 → 7월 이후로 전망 변경 가능

🔹 경기 전망

- 높은 금리가 지속되면 미국 경기 둔화 가능성 증가

- 기업 이익률 압박 → 주식 시장 변동성 확대

- 소비 둔화 우려 → 소비재·부동산 시장 영향 가능성

👉 "연착륙 가능성 vs 경기 둔화 리스크"를 주목해야 하는 시점

📌 핵심 정리

✅ 1월 CPI, 예상보다 높은 3.1% 기록 → 시장 충격

✅ 근원 CPI 3.9%로 여전히 강한 인플레이션 압력

✅ 증시 급락, 국채 금리 상승, 달러 강세 → 금융시장 변동성 확대

✅ 연준 금리 인하 기대감 약화 → 5~6월 → 7월 이후로 지연 가능성

✅ 향후 경기 둔화 우려 증가 → 소비·부동산·주식시장 영향 전망

🚨 향후 3월 FOMC 회의와 추가 경제 지표(고용·PCE 인플레이션) 발표가 관건!

🔍 투자자들은 연준의 금리 정책 변화를 면밀히 주시하며 대응해야 할 시점입니다. 📉📈

728x90

반응형